달러환율전망 "유로달러 1:1 패러티 가시권"

안녕하세요. 환장인입니다.

지난주 금요일 일본 아베 전 총리의 피습에 안전자산선호심리가 불거지며 1300원 위로 재차상승하여 마감했던 달러원환율은 역외에서 미 비농업부문 고용이 큰 폭으로 증가하며 경기침체우려가 다소 완화되며 -5원 하락한 1295원에 역외종가를 마감하였습니다.

이번주는 14일 한은 금융통화위원회가 예정된 가운데 시장은 50bp 빅스텝 인상기대감이 형성되어 있습니다. 미국의 75bp금리인상이 지속되는 가운데 주요국들도 50~75bp금리인상을 이어나가고 있어 한은도 50bp이상의 금리인상을 하지 못할 경우 자본유출우려가 불거지며 원화약세흐름이 재개될 가능성도 있어보입니다. 50bp금리인상이 시장에 선반영되어있는 상황으로 실제 빅스텝인상시 원화강세보다는 추가상승을 제한하는 재료로 작용할 것으로 보여집니다.

또한 이번주 13일 미 6월 CPI발표를 앞두고 있어 5월 8.6%에 이어 얼마나 상승했을지 시장이 주목할 것으로 보여집니다. 시장예상치는 지난 5월보다 높은 8.8%로 예상하고 있으며 식료품과 에너지가격을 제외한 근원 CPI는 전월대비 0.5% 상승수준으로 예상하고 있습니다.

5월 CPI 8.6%보다 높은 8.8%로 예상하고 있으나 연준의 매파적기조가 이미 시장에 선반영되어 있는 상황으로 이번주 CPI가 시장에 미치는 영향력은 시장예상치 상회시 달러강세보다 하회시 달러약세로 미치는 영향이 더 클 것으로 생각하고 있습니다.

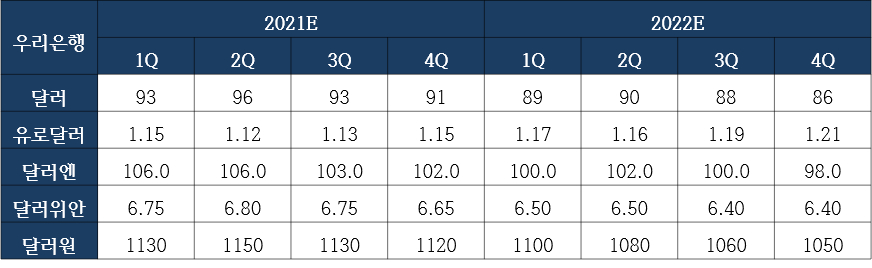

달러인덱스는 현재 107pt로 유로존 경기침체우려로 유로화가 지난 한주간 2.3%하락하는 등 1:1 패러티 상황으로 몰리고 있는 것으로 보여집니다. 미 연준과 ECB통화정책 격차가 커질 수 있다는 우려에 유로달러는 지난주 금요일 1.00710달러까지 하락해 2002년 이후 최저치를 재차 경신했습니다.

금주 달러원 환율은 1290원 중반수준으로 하락출발이 예상되나 결제수요와 저가매수 수요등 하단을 지지하는 흐름속 13일 미CPI, 14일 한은금통위 이벤트를 앞두고 보합흐름을 보일 것으로 예상됩니다.

그럼 힘찬 한주 시작하시길 바랍니다.

이상! 긴 글 읽어주셔서 감사합니다.

매일 '환' 이야기 듣고 싶으시다면 letsknowthis.tistory.com 구독

글이 도움이 되셨다면 공감 ♡ -> ♥

많아지면 뭐가 좋은지 모르겠지만! 제 기분은 좋아질 것 같습니다 : )

감사합니다.

'외환시장 관찰기록 > 환율전망' 카테고리의 다른 글

| 달러환율전망 "미CPI이은 PPI충격" (0) | 2022.07.15 |

|---|---|

| 달러환율전망 "미CPI 9.1% 이벤트 소화" (0) | 2022.07.14 |

| 달러환율전망 "14일 금통위, 21일 ECB통화정책회의, 28일 FOMC" (0) | 2022.07.08 |

| 달러환율전망 "유로화 20년내 최저치 기록. 1:1패러티 가능" (0) | 2022.07.06 |

| 달러환율전망 "달러원 1300원 공방" (1) | 2022.07.04 |