안녕하세요. 환장인입니다.

지난해 말부터 지지선이 되었던 1430원에 전일 1431.2원까지 상승했던 달러원 환율은 네고물량 출회로 인해 하락압력을 받아 1420.60원에 장 마감하였습니다.

외국인은 주식시장에서 3.28일 이후 18거래일동안 -12조원 가량 순매도를 하며 환율상승압력을 가하였으나 1430원대 저항선을 넘지 못하고 있는 상황입니다.

달러인덱스가 최근 98pt까지 하락하며 탈달러 움직임을 보여 주요 선진국통화는 큰 폭의 강세를 보였으나 원화를 포함한 신흥국통화 OITP달러인덱스의 경우 DXY대비 덜 빠진 상황입니다.

미국의 10년물 장기국채금리가 급등하며 4.5%를 위협하자 4월10일 '상호관세 90일 유예'카드를 내놓았고, 다소 안정되는 듯 하였으나 이번주초부터 파월의장해임 가능성이 언급되며 불확실성이 커지고 재차 탈달러 움직임 속 채권매도세에 금리가 상승하자 전일 트럼프와 백악관에서 "파월의장해임 가능성 없다.", "중국관세를 낮출 것이다"라며 탈달러움직임을 급하게 막으려는 것으로 보여집니다.

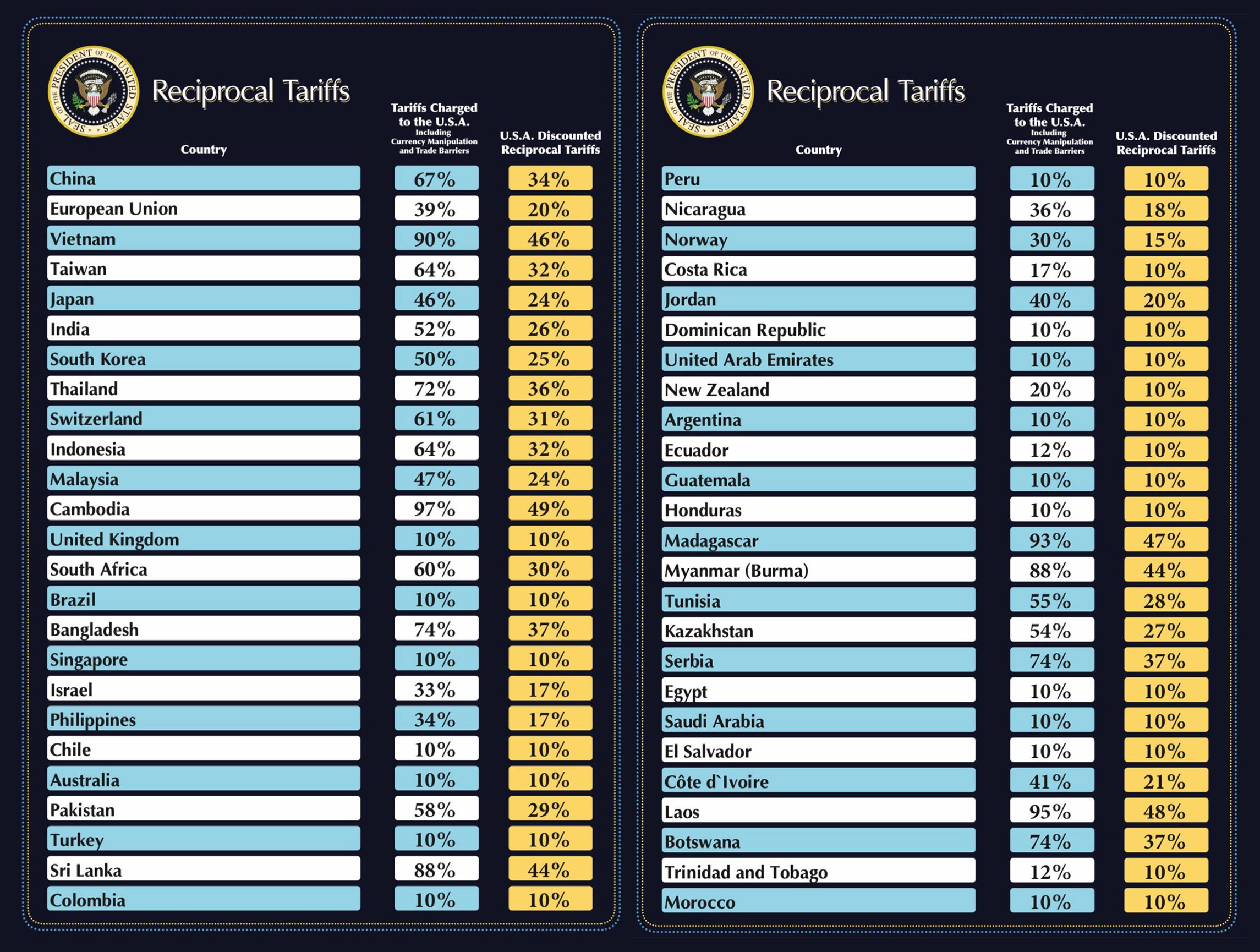

트럼프의 대중국 관세률이 145%로 급등하였고 엇그제는 중국산 태양광패널에 대해 3500%의 관세를 부과한다는 등 강경한 입장을 보였으나 중국은 트럼프 1기때의 경험을 바탕으로 상당히 침착한 모습을 보이고 있습니다.

중국은 위안화 기준환율 상향고시와 비공식 경로를 통해 역내 외환시장에서 쏠림현상이 과도하게 나타나지 않도록 국영은행들의 외환매매성향을 제어하는 등 '위안화약세'로 대응하고 있으며 대내적으로는 경기부양을 위해 점진적 금융여건 완화를 모색하고 있는 것으로 보여집니다. 다만, 미중갈등이 심화될 수록 위안화 약세가 가팔라져 한국을 포함한 주변 아시아 통화로 파급될 가능성이 있어 유의해야할 것입니다.

트럼프의 대중국 관세율은 기존 145%수준에서 50%이하로 언급되고 있으나 여전히 말도 안되는 수준이긴 합니다. 미국이 먼저 협상테이블에서 손을 내밀었고 중국 또한 "대화 문 활짝 열려 있다"며 협상가능성을 내비쳤습니다.

미국은 이번주에만 34개국가 개별협상을 진행하는데. 한국도 최상목 경제부총리와 산자부장관이 방미하여 금일 협상이 진행될 것으로 보여집니다. 중국은 미국과의 협상국들에 대해 중국의 이익을 침해하는 미국과의 협상을 진행할 경우 보복조치를 하겠다는 강한 입장이라. 금번 미국과의 협상이 상당히 중요할 것으로 판단됩니다. 아직 90일 유예기간까지 긴 시간이 남았기 때문에 급하게 서두를 필요는 없을 것으로 판단됩니다.

달러원환율은 1430원이 저항선으로 작용하는 가운데 전일 달러인덱스가 100pt에 근접한 영향으로 1427원까지 상승하였습니다. 그럼에도 여전히 높은 환율수준이며 중국과의 무역합의 진행상황에 따라 위안화동조화를 보일 것으로 판단됩니다.

22일 IMF는 세계경제성장률 전망치를 발표하였습니다. 지난 1월 세계경제성장률 3.3%에서 금번 2.8%로 큰폭의 하향조정을 하였고 미국은 2.7% -> 1.8%로 한국은 2.0% -> 1.0%로 한국의 경우 1%대. 다른 기관은 0%대의 경제성장률을 전망하고 있습니다. 이에 한미간 금리차이, 한미간 경제성장률차이 등을 고려시 원화강세를 기대하기에는 다소 무리가 있어보입니다.

그럼, 좋은 하루 시작하시길 바랍니다. 감사합니다.

'외환시장 관찰기록 > 환율전망' 카테고리의 다른 글

| 250422 달러환율전망 "Mr. too late 파월 해임 경고" (1) | 2025.04.22 |

|---|---|

| 250414 "탈달러 움직임. 달러약세 심화" (0) | 2025.04.14 |

| 250410 달러환율전망 "트럼프 풋! 관세 90일 유예. 중국 넌 남아" (0) | 2025.04.10 |

| 250407 달러환율전망 "버텨라!" 라는 트럼프에 수십만 시위대 결집 (0) | 2025.04.07 |

| 250403 달러환율전망 "글로벌 깡패. 상호관세 부과" (2) | 2025.04.03 |