달러스마일 이론 Dollar smile theory. 미 경제상황에 따른 달러가치 변화.

안녕하세요. 환장인입니다.

앞선 포스팅에서 기축통화의 장점 세뇨리지효과, 단점 트리핀 딜레마에 대해 이야기드렸는데요.

2020/11/02 - [이정도는 알자/외환시장] - 기축통화의 트리핀 딜레마(Triffin dilemma)와 세뇨리지 효과(Seigniorage effect)

기축통화의 트리핀 딜레마(Triffin dilemma)와 세뇨리지효과(Seigniorage effect)

기축통화의 트리핀 딜레마(Triffin dilemma)와 세뇨리지효과(Seigniorage effect) 안녕하세요. 환장인입니다. 미 연준의 부양책으로 연준자산이 2008년 4천억불 -> 2015년 4조달러 -> 2020년 7조달러 큰 폭..

letsknowthis.tistory.com

흔히들 달러는 안전자산이다. 무위험자산이다. 라는 평가를 하며 글로벌 리스크 발생 시 달러 강세가 심화되는데요.

이는 미 달러가 기축통화이기 때문에 발생되는 현상입니다. 1944년 브레튼우즈 체제에서는 달러를 발행하려면 금을 보유한 범위 내에서 가능했지만 1971년 닉슨 대통령이 금태환을 정지시키고 스미소니언 협정으로 지금은 달러발행에 아무런 제약이 없는 상황입니다.

<참고>

1944년 브레튼우즈체제 금환본위제도(Gold Exchange Standard) 1달러 = 금 1/35oz (금 1돈 5000원 수준)

차트는 달러스마일 곡선입니다. 모건스탠리증권 외환전략가인 스티븐 젠이 주장한 것(2009년)으로 미국의 경기가 좋으나 안좋으나 달러는 강세로 간다는 내용입니다.

달러스마일 곡선을 발표했을때 당시의 달러인덱스를 보면.. 2008년 금융위기 이후 달러추이를 볼 수 있는데요.

2008년 미국 서브프라임모기지 사태로 인한 리먼브라더스파산으로 촉발된 금융위기가 달러인덱스 저점 70대비 90까지 강세를 보이며 28%가량 강세를 보였고. 달러원 환율은 1000원에서 1600원까지 60% 약세를 보였습니다. 여타 신흥국 통화들도 큰폭의 약세를 시현했습니다.

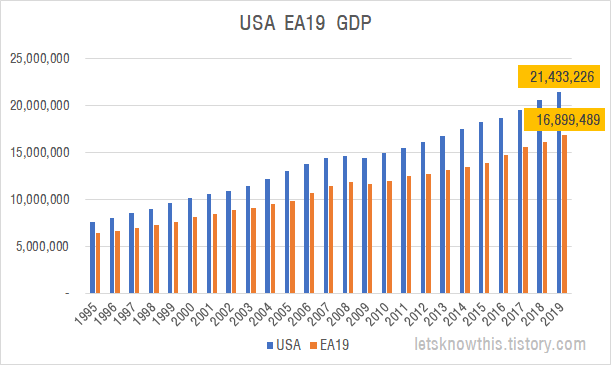

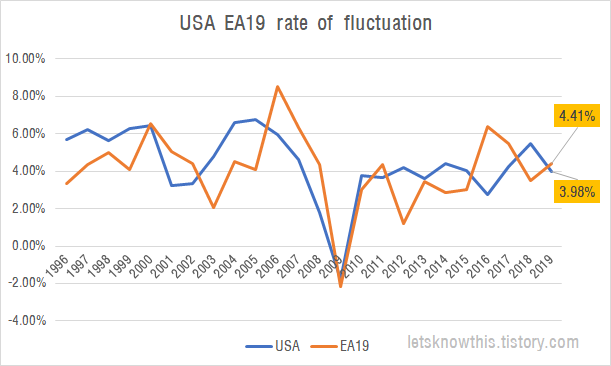

이후 금융위기를 극복하는 과정에서 미국의 양적완화로 통화량이 급증함에도 불구하고 미국경기회복에...

달러는 또다시 강세로 움직였습니다. 상식적으로 잘 이해가 안가는 부분이지요.

예를 들어 국내 시중은행이 파산한다?? 원화가치는 급락할 것입니다. 연쇄작용으로 타행들도 유동성 부족과 대출회수로 파산하는 기업도 속출할 것이며, S&P 무디스 피치 등 국제신용평가기관의 한국 신용등급을 강등시키며 외국인 증시자금도 유출되며 달러원 환율 상승을 가속시킬 것으로 보여집니다. 외환당국은 또다시 통화스왑과 달러매도개입으로 환율급등을 막아서지만 점점 외환보유고는 줄어들며 단기채무비율이 올라가며 리스크가 더욱 커질 것으로 예상됩니다.

하지만 미국에 있는 시중은행이 파산한다?? 미국의 소비경제에 맞닿아 있는 글로벌 신흥국들의 경상수지가 악화될 것이고, 미국경기 불황진입으로 해외자산매각하여 본국으로 돌아가며 신흥국들은 자본수지도 적자로 돌아설 가능성이 커지기 때문에 미 경기 불황은 신흥국에 큰 피해가 되는 상황으로 인식할 수 있습니다.

이는 미국을 제외한 모든 국가에서 발생할 수 있는 일입니다.

미국경제 상황이 호황을 보이거나 급격한 불황에 진입한다면 달러가치는 상승하게 됩니다.

이를 표현한 것이 '달러스마일'이론입니다.

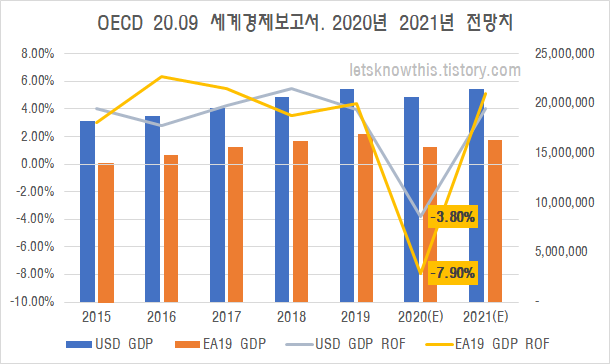

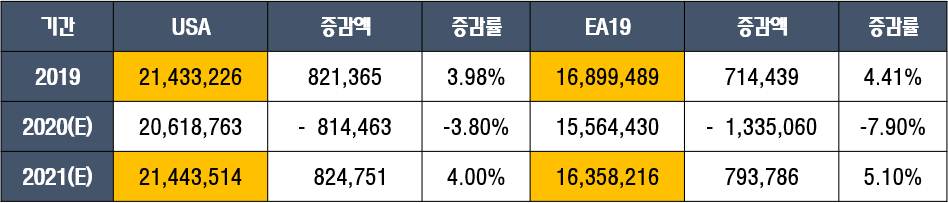

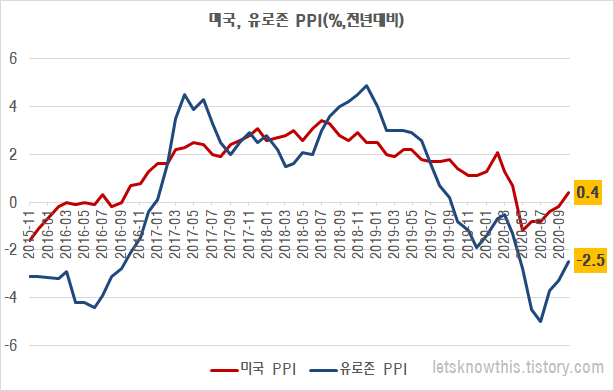

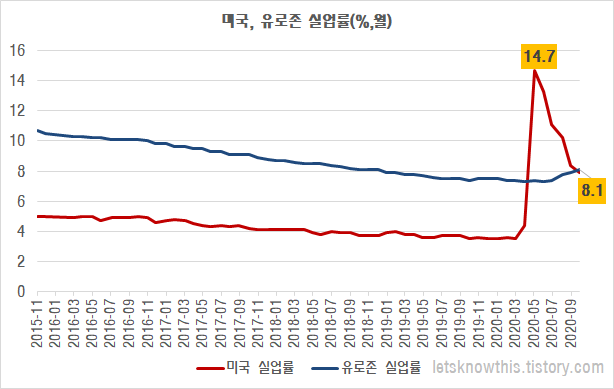

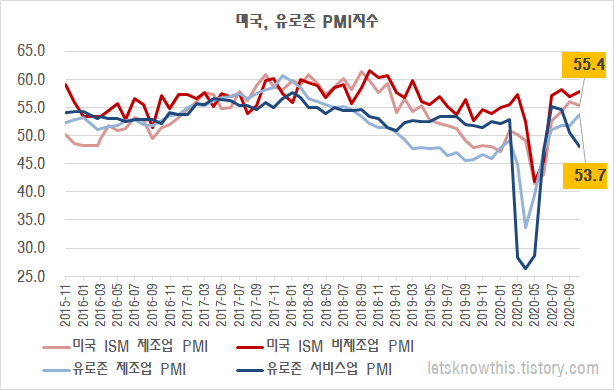

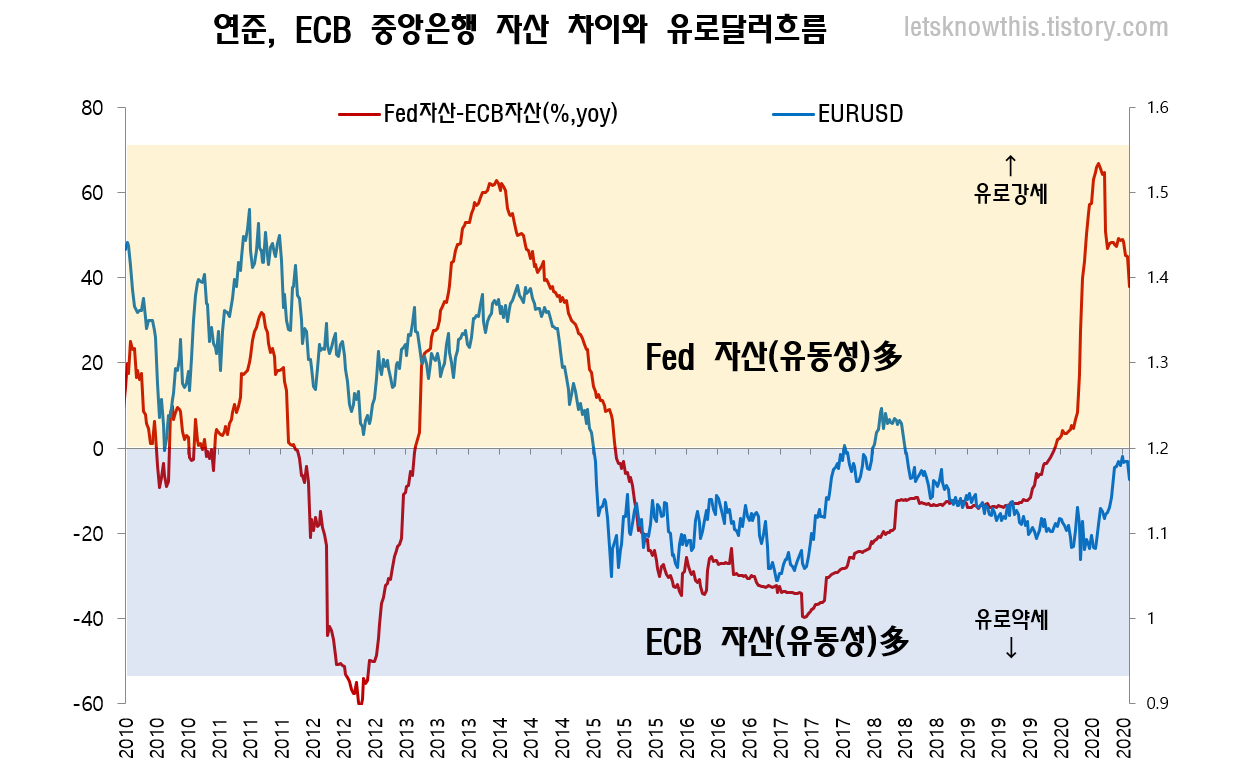

2020년 코로나19로 인해 미국의 1차 경기부양책과 대선 이후 2차 경기부양책에 대한 기대감으로 달러가 약세를 보일 것이라는 전망이 우세하나. 코로나19를 극복하고 글로벌 경기가 회복되는 국면에 들어선다면 달러는 재차 고개를 들 것으로 보입니다.

미국이 유럽과 일본 등 주요국들보다 경기가 호조를 보이며 달러가치가 올라갈 것이고,

연준의 금리인상이나 그간 양적완화에 대한 출구전략까지 더해진다면 달러상승 가능성은 더 커보입니다.

(물론, 아직 먼 이야기... 2008년 양적완화 이후 7년만에 테이퍼링)

<생각정리>

달러는 미국에게 얼마나 큰 선물인지. 기축통화의 위엄이라는 것이 참 부럽습니다.

대체하기 위해 IMF의 SDR(특별인출권)제도가 얼마나 무의미하게 되었나 생각하면 미국이라는 나라가 참 커보입니다.

트리핀 딜레마처럼 국제수지 적자가 누적되어 달러가 약세로 갈 수 밖에 없는 구조이지만..

이렇게 달러가 약세로 가면...

한국, 중국 여타 신흥국들 통화는 강세로 움직이고...

자국통화 강세를 방어하기 위해 달러를 매수하고 남아도는 달러로 외환보유고를 미 국채로 채우며 달러약세를 방어해주는 구조. 자본수지의 긴밀한 고리... 이지요.

미국의 적자로 인한 달러가치 하락을.. 신흥국이 달러를 보유함으로써 보유자산 가치하락하게 됨으로...

미국의 국제수지 적자를 수입한다고 보시면 될 거 같습니다.

글로벌 체인망으로 이리저리 얽혀있는 구조라지만 미국의 국제수지 적자를 수입하는 대한민국을 보고 있노라면...

외환시장에서 일하는 환장인 입장에서는 이 구조가 언제까지 이어질지. 대안은 진정 없는지 깊게 생각해보게 됩니다.

긴 글 읽어주셔서 감사합니다.

'이정도는 알자 > 외환시장' 카테고리의 다른 글

| 달러선물 #2. 달러선물의 장단점 (0) | 2020.12.24 |

|---|---|

| 달러선물 #1. 개념을 알자! 선물, 선물환, 환변동보험 비교 (0) | 2020.12.23 |

| 달러원? 원달러? 엔원? 원엔? 유로원? 원유로? 맞는 표현 골라내기 (0) | 2020.11.10 |

| 통화옵션 기초(옵션 구성요소와 용어설명, 종류, 가치, 가격결정요소, 옵션 민감도 등) (0) | 2020.11.04 |

| 장외파생상품거래 기본계약서(ISDA), 신용지원부속서(CSA) (10) | 2020.10.20 |