달러환율전망 "1170원 하락돌파. 속도조절"

안녕하세요. 환장인입니다.

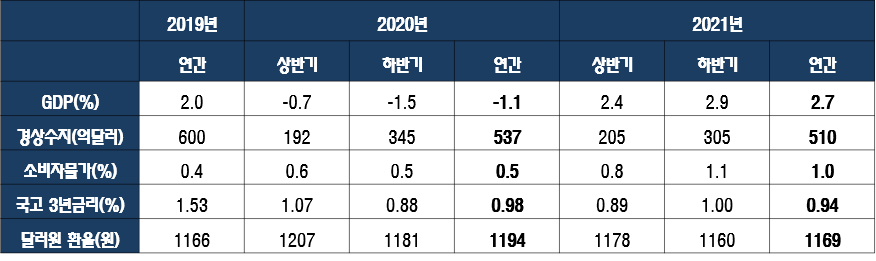

전일 1170원을 하향이탈한 달러원 환율은 밤사이 달러인덱스가 93.8로 0.2% 상승했음에도 위험선호심리로 증시상승과 함께 1168원 수준을 유지하였습니다.

10.12일 1200원 연고점 경신 후 10영업일에 -30원 급락한 수준으로 이제는 하락에 대한 속도조절 필요성에 대한 의견이 나오고 있는 것으로 보여집니다. 달러원 환율 상승에 큰 역할을 했던 역외매수세가 주춤해지며 되려 숏베팅이 이뤄지고 있는 것으로 파악됩니다.

다음주 11.3~4일 미FOMC 일정을 앞두고 인플레이션 우려가 불거지며 달러가 재차 강세를 보이며 미국채수익률도 1.67%까지 상승하는 등 원화약세에 우호적인 상황이나 월말을 앞둔 네고물량과 중공업 수주소식에 하락추세를 형성하고 있는 것으로 보여집니다.

그간 파월 연준의장의 인플레이션 우려 발언을 놓고볼 때 11월 테이퍼링 개시발표가 될 것으로 보여지며 테이퍼링이 완료되는 시점은 2022년 6~9월 즈음이 될 것으로 보여집니다. 금융시장은 테이퍼링 이벤트 소화 후 첫 기준금리 인상시점에 대해 시선이 옮겨질 것이며 현재 시장예상시점은 22년말이나 23년초로 예상하고 있습니다. 최근 유가와 원자재가격 상승에 따른 물가상승률 상승과 위드코로나로 인한 경재활동재개가 이뤄진다면 고용지표도 호조를 보여 금리인상시점이 당겨지며 첫 금리인상시점이 22년 9월까지 당겨질 수 있어보입니다. 다만, 이는 급격한 외환시장의 변동성을 초래할 수 있어보여 연준도 시점에 대해서는 비둘기파적인 점도표를 내지 않을까 생각합니다.

달러원 환율이 1170원을 하회하였고, 코스피지수 3000p회복. 외국인 주식/채권자금 유입등을 놓고 볼 때 월말까지 추가하락에 대한 기대감은 형성되나 다음주 FOMC에 대한 경계감으로 1160원대 하단지지는 이뤄질 수 있어보입니다.

그럼, 즐거운 하루 시작하시길 바랍니다.

이상! 긴 글 읽어주셔서 감사합니다.

매일 '환' 이야기 듣고 싶으시다면 letsknowthis.tistory.com 구독

글이 도움이 되셨다면 공감 ♡ -> ♥

많아지면 뭐가 좋은지 모르겠지만! 제 기분은 좋아질 것 같습니다 : )

감사합니다.

'외환시장 관찰기록 > 환율전망' 카테고리의 다른 글

| 달러환율전망 "미FOMC대기. 인플레이션 압력" (0) | 2021.11.01 |

|---|---|

| 달러환율전망 "미 3Q 경제성장률. 달러약세 모멘텀 작용" (0) | 2021.10.29 |

| 달러환율전망 "롱스탑과 네고로 급락하는 달러원환율" (0) | 2021.10.20 |

| 달러환율전망 "달러원 단기급락, 1180원 하단지지" (0) | 2021.10.18 |

| 달러환율전망 "달러원 1200원 빅피겨 테스트" (0) | 2021.10.12 |