2022년 전망리뷰 #3. 교보증권. 병목경제와 인플레이션 53P

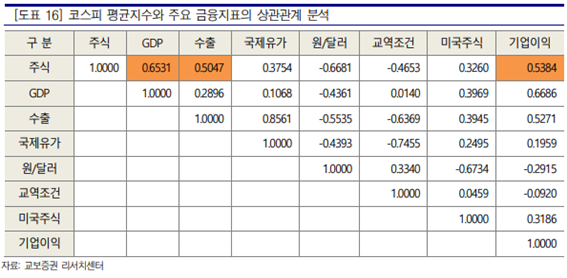

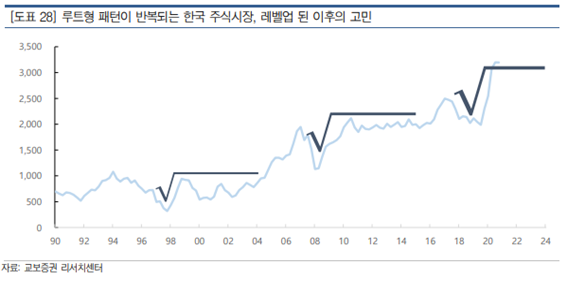

코스피3000p 정착요건

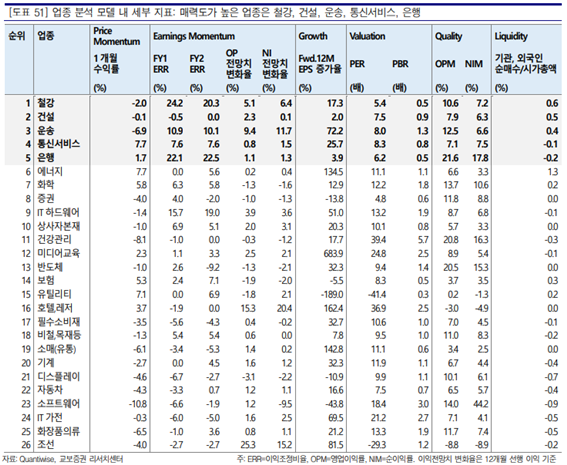

(1) 펀더멘탈 모멘텀의 지속가능성에 대한 신뢰

(2) 정책불확실성에서 시작된 금융 스트레스 완화

(3) 성장산업의 경제성장 실질기여

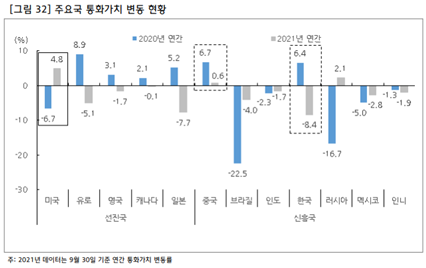

인플레이션은 앞으로 경제모습을 결정짓는 ‘원인’이 되기 보다, 현재 실질 경제가 회복하는 것에 따른 ‘결과’의 성격이 더욱 중요하다.

초과수요 -> 인플레이션 자극 / 초과공급 -> 경기침체와 디플레이션리스크 자극

1980년대 이전 이념적 분쟁 -> 공급확대하는 투자우선시대

1980년대 말 소련붕괴이후 사회주의몰락으로 공급과잉문제 등장 -> 디플레이션

일본경제 구조적 침체, 서구 선진국 ‘선진국 저주’

-> 미국 IT버블로 쌍둥이 적자 twin deficit + 911테러 + 이라크 전쟁

미국은 부채부담을 줄이기 위해 달러약세용인. -> 저금리와 달러약세로 신흥국 투자붐

신흥국 공장이전. 생산성 + 시장개척 두 마리 토끼. -> 새로운 수요 Demand plus 장착

신흥국 강력한 소비주체 등장 -> 수요 공급 밸런스 ‘병목현상’

2006~2008년 차이나버블 (자동차, 에너지, 조선산업 특수) -> 투자와 창업투자 -> 모기지 투자활동 -> 금융위기 -> 미래세대 자본 QE -> 세계경제불균형문제 새로운 국면

2015~2016년 공급망확대는 디플레이션 위험

-> 소비담당 선진국 vs 생산담당 신흥국 경계모호. 중국 글로벌 소비주체

미중무역분쟁과, 탄소중립, 그린뉴딜로 시작된 환경규제는 공급체인 축소

2022년 코스피 예상평균 3050pt(2850~3450)

2022년 1분기까지 펀더멘탈 모멘텀 둔화와 인플레이션 평가에 따라 결정

코스피 주가. 상저하고 흐름 전망.

공급병목 현상의 해결과 공급확대로 인한 원자재 가격하향 안정화

'외환시장 관찰기록 > 전망리뷰' 카테고리의 다른 글

| 2022년 전망리뷰 #5. 신한금융투자 _ Retracement (0) | 2021.12.10 |

|---|---|

| 2022년 전망리뷰 #4. KTB투자증권 _ 인플레 논란에 올라타라 71P (0) | 2021.11.24 |

| 2022년 전망리뷰 #2. 한화투자증권 _ 164P (0) | 2021.11.23 |

| 2022년 전망리뷰 #1. 현대차증권 _ 일상으로 복귀 및 인플레이션 위험 41P (0) | 2021.11.22 |

| #22. 2020년 해외IB 12개사. 월간 환율전망... REVIEW (0) | 2020.12.18 |