2022년 전망리뷰 #1. 현대차증권 _ 일상으로 복귀 및 인플레이션 위험 41P

1. 경기진단 : 일상으로 복귀 및 인플레이션 위험

백신접종률 상승에 따른 선진국 중심 위드 코로나시대.

다만, 신흥국 코로나 백신접종 부진 및 전세계적 인플레이션 압력 부각은 세계경제 불안.

2. 금리진단 : 완만한 능선을 타고 가는 산행

국내외 채권금리 중장기적 완만한 상승국면 전망.

국내금리 2025년까지 최소 2%이상 인상할 것 예상.

3. 환율진단 : 중장기 달러화 강세의 서막

미 통화긴축에 따른 달러강세.

바이드노믹스에 따른 미국경제 호황 및 미-유럽 내외 금리차 확대도 달러강세요인.

2010년대 미국경제 호황에 따른 달러화 강세가 2020년대에도 이어질 가능성 주목.

세계경제 경기정점. Peak-Out 예상. 전세계 PMI지표는 6월 정점으로 하락세 전환

코로나 이후 미국경제 순항. 2020년 바이드노믹스 6조달러 대규모 예산편성

Q) 미국경제가 회복되면. 미국 수출비중이 높은 한국의 반사이익. 낙수효과 기대는?

기로에 선 중국경제 _ 산업구조조정 지속 vs. 인플레이션 압력

(1) 에너지 구조전환 (2) 부채관리 (3) 소득분배 강화 등 영향으로 하반기 경기회복세 둔화

헝다 부동산 사태 -> 독점/고부채 산업 중심 구조조정 가속화 계기

주요국보다 앞서 국가부채 관리에 돌입한 중국 -> 시차를 두고 커지는 물가부담

위기에 강한 한국경제 _ 코로나 이후 수출 호조 및 설비투자 증가

Q) 역대급 수출호조! 기사. 10월 역대 최고치.. 연간 수출 6400억불 달성가능

국제원유 수급여건 점검 _ 원유재고 부족 등 국제유가 상승압력

미국과 유럽 강한 수요회복 + OPEC 보수적 원유증산 = 수요대비 공급부족

국내 채권금리 컨센서스 _ Valuation 부담에도 상향 조정압력

IB전망. 2022년 1.25% 2023년 1.25%(최저 0.75%~최고 2.0%)

현대차. 2022년 1.25% 2023년 1.75%

10년물 국채 평균 2022년 2.26% 2023년 2.21%

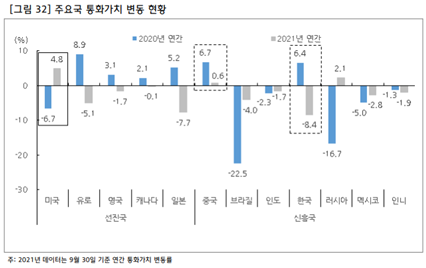

주요국 기준금리 변동 _ 통화정책 정상화

연간 브라질 4.25%, 한국 0.25%, 러시아 2.5%, 멕시코 0.25% 인상 / 캐나다 자산매입축소

4/4분기를 기점으로 한-미 채권금리 동조화 가능성 주목

미 국채시장 4분기 국채발행 정상화 및 테이퍼링 실행 가능성으로 채권금리 반등국면 대비

(국채 3년금리 - 기준금리) 스프레드는 통상 0.2~0.3%. 현재 스프레드 0.85%p 기록

(국채 10년금리 - 국채3년금리) 스프레드는 통상 0.5%. 현재 스프레드 0.85%p 기록

2022년까지 추가 2회 0.5%p 인상 가능성이 컨센서스를 형성하는 상황

2분기 기점으로 10년-3년 금리차가 축소하며 국내 채권금리 상승국면 마무리

Q) 미국의 3년금리와 기준금리 스프레드는 어떤가?

국채10년-3년 금리차는 미국10년-2년 금리차와 높은 상관관계

2022년 하반기 기점으로 미 중장기 금리인상 사이클 진입예상. 특히, 비둘기적 연준 분위기에도 인플레이션 리스크 감안시 금리인상 속도가 빨라질 가능성 상존

미국 자금시장 불균형 _ 과도한 유동성 상황 부각. 금융시장 과잉 유동성

상반기 미국 단기자금시장 과잉유동성 막기위해 6월 연준 초과지준금리 및 역RP 0.05%인상

2013년 미 테이퍼링 당시 상황

2013년 5월 벤 버냉키 연준의장 “테이퍼링 실행이 가능하다 언급”

2013년 12월 미 연준 자산매입 축소 결정

2015년 12월 첫 금리인상 단행

연준 테이퍼링 신호시 미 채권금리 크게 상승하며 신흥국 자금유출. 테이퍼링 텐트럼이 금리인상을 지연시켰으나, 현재 신흥국 금융시장 안정화되있는 상황

Q) 아직 테이퍼링 단계돌입 아니기 때문에. 신흥국 금융시장 안정화 아닌가?

현대차 달러원 전망

| 2021 | 2022 | 2023 | ||||

| 4Q | 1Q | 2Q | 3Q | 4Q | 연간 | |

| 달러원 | 1190 | 1210 | 1230 | 1250 | 1260 | 1290 |

| 유로달러 | 1.16 | 1.15 | 1.14 | 1.13 | 1.12 | 1.10 |

| 달러엔 | 112 | 113 | 114 | 115 | 116 | 118 |

| 달러위안 | 6.48 | 6.50 | 6.52 | 6.54 | 6.56 | 6.61 |

주요국 통화가치변동현황

국내 외환시장수급 _ 무역흑자 축소 및 외국인 국내주식 순매도 지속?

미 통화긴축기조에 따른 중장기 달러강세요인 + (미-유로 채권금리차) 달러강세요인 견인

신흥국 대비 미 시장 투자성과에 전세계 투자자금 이동으로 달러매수수요. 미증시 초과성과

중국외환당국 위안화강세 억제조짐 및 경기둔화에 따른 금융완화기대 등으로 위안화 약세압력

Q) 6월 이후 위안화 안정화 vs. 가파른 원화약세. 디커플링 동조화 한 번 겪고나서 리커플링

미 민주당 : 자유무역과 함께 상대적 달러강세용인

미 공화당 : 경기부양 정책 선호해 달러약세용인

'외환시장 관찰기록 > 전망리뷰' 카테고리의 다른 글

| 2022년 전망리뷰 #3. 교보증권. 병목경제와 인플레이션 53P (0) | 2021.11.24 |

|---|---|

| 2022년 전망리뷰 #2. 한화투자증권 _ 164P (0) | 2021.11.23 |

| #22. 2020년 해외IB 12개사. 월간 환율전망... REVIEW (0) | 2020.12.18 |

| #21. 2020년 국내금융기관 10개사. 월간 환율전망... REVIEW (0) | 2020.12.17 |

| #20. 2021년 경제전망, 환율전망 금융기관 보고서 20개 전체 리뷰 (0) | 2020.12.16 |