2022년 전망리뷰 #8. SK증권 _ 로우볼(Low vol)경제 50P

선진국 > 신흥국, 투자 < 소비. 달러 상저하고, 채권 conviction, 주식 박스권 전망

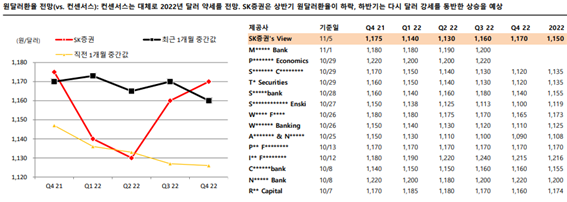

달러원 상반기 하락 후 하반기 상승하는 궤적 전망. 연평균 1150원. 연말 1180원 수준

주식 연간 DM > EM, 성장 > 가치, Buy&Hold 보다는 로테이션 전략 유효

테마. 1. 통화정책 정상화 2. 규제정책 가동 3. 탄소중립 4. 재정정책 지속

-> 유동성 파티는 끝났다. 시장 효율성보다 형평성을 위한 경제운용

중국 시진핑 3기 집권목표 ‘공동부유’

덩샤오핑(국제대순환 + 중진국 진입) -> 시진핑(국내대순환 + 사회주의강국 건설)

1) 탄소중립정책 지속 추진

2) 반도체 등 핵심 소부장에 대한 대외 의존도 낮추기

3) 분배 중심의 경제 운용(중국 플랫폼, 사교육, 부동산 규제. 민간 경제권력 회수)

재정정책지속 -> 경기 하방을지지. 경기의 자동 안정화 장치

통화정책전환 -> 단기금리 상승 초래할 위험

Up-side Down-side 진폭이 줄어들 2022년

효율적/시장적 기능보다 가치지향적 경제운용

이슈) 공급망/물류차질/공급인플레이션 안정

미국 부채한도문제는 연말까지 당면한 대형리스크이지만, 디레버리징 논할 때 아님

22년 상반기 테이퍼링 종료 후 하반기 금리인상 논의

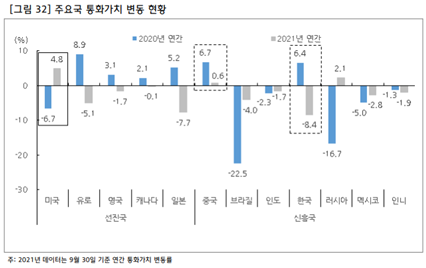

(외환) 달러강세 -> 신흥국통화약세

(주식) 신흥국 주식시장 자금유입 불안

(채권) 신흥국 채권도 위험자산으로 분류(디폴트 리스크 고려)

외환보유고, 대외부채, 외화표시 부채, 외화조달여건 등 고려

(남미EM < 아시아EM 선호) < 선진국 선호

한국경제. 설비투자off 건설투자on

현재 역대 최고치 수출실적은 물량도 물량이지만... 단가상승효과가 80% 기여율

단가에 따른 기저효과 고려시. 2022년 하반기 수출증가율은 마이너스 전환예상

건설투자 증가예상(3월 대선 앞두고 주택공급증가 제시. 건설경기부양 긍정적)

글로벌 경기회복 : 투자 -> 소비, 내구재 소비 -> 서비스 소비(여행, 레져) 수요 증가

2010년 이후 거대한 강달러 사이클은 유효

1. “돈은 성장이 있는 곳으로 흐른다” Big Tech + Tesla 선도하는 미래성장 산업 헤게모니

2. “페트로 달러의 순유출을 줄인다” 셰일혁명 이후 현재 산유량 세계 1위

3. “본격적인 보호주의의 시대다” 제조업 리쇼어링과 Inflow FDI, 해외 유휴자금 본국 송환

2022년 글로벌 회복은 달러약세 -> 하반기 다시 연준과 금리이슈로 달러강세

통화정책정상화속도(유동성 공급) : Fed > ECB

경기(유동성 상대수요) : 미국의 나홀로 회복 or 전반적 부진은 달러강세재료

ESI(Economic Surprise Index) 경기 서프라이즈 지수. 상반기 유럽 -> 하반기 미국

<달러약세 주장 논거>

1. 공급망 교란 진정 -> 가장 피해가 심했던 신흥국/제조업 베이스 국가들 재평가

2. 유럽의 반등(미-독 금리차 축소), 신흥국 경제/외환시장 안정

3. 연준의 기준금리 인상시기도 하반기 후반으로 달러강세영향력 미미함

연준 첫 기준금리인상 22년 8월 전망.

2022년 원화채시대가 도래. 단기채보다 장기채가 유리.

'외환시장 관찰기록 > 전망리뷰' 카테고리의 다른 글

| 2022년 전망리뷰 #10. NH투자증권 _ USD판정승 48P (0) | 2021.12.10 |

|---|---|

| 2022년 전망리뷰 #9. 우리은행 _ Gradual Risk from Hawkish Fed. 52P (0) | 2021.12.10 |

| 2022년 전망리뷰 #7. 이베스트 _ Beyond Pandemic 2022 (0) | 2021.12.10 |

| 2022년 전망리뷰 #6. 신한금융투자 _ Quantity to Quality 100P (0) | 2021.12.10 |

| 2022년 전망리뷰 #5. 신한금융투자 _ Retracement (0) | 2021.12.10 |