안녕하세요. 환장인입니다.

전일 미 생산자물가지수가 전년동기 3.5%로 예상치 3.2%를 상회하며 발표 직후 달러화는 강세를 보였으나 트럼프의 상호관세 발표 소식에 약세로 전환되며 107pt 초반수준으로 급락하였습니다.

CPI와 더불어 PPI도 예상치를 상회하며 디스인플레이션이 둔화되는 흐름을 보였고, 트럼프 관세정책이 미칠 물가영향에 미 국채금리는 4.7%대로 거래되며 달러강세를 지지하였습니다.

트럼프 상호관세 발표소식은 근래 달러강세요인이였으나 금일 새벽 1시 "주변국과 동맹국 등 모든 국가를 상대로 미국이 동등한 세율의 관세를 부과할 것"이라며 발표 하였으나 언제 시행하는지에 대한 내용이 없었고 CNBC 보도로 4.1일이 거론되며 시장은 안도하는 흐름을 보였습니다.

트럼프 당선 후 관세우려는 달러강세를 지지하였으나 전반적인 보편관세 조치에 대한 경계감이 일부 상쇄되며 미증시는 1%대 상승하였고 미10년물 국채금리는 4.5% 수준으로 하락, 달러인덱스는 107pt로 하락하였습니다. 달러원 환율도 전일 종가대비 -7원 가량 하락한 1440원을 하회하며 하락하였습니다.

다만, 미국의 최근 물가가 하단이 지지되는 흐름을 보이며 연준의 추가금리인하 기대감이 후퇴하는 등 달러강세지지요인이 커지고 있어 언제든 달러강세가 발생하여도 이상하지 않은 상황으로 판단됩니다.

대내적인 요인으로 현 수준의 1400원 초반수준의 환율이 지속될 경우 2.25일 예정된 한국은행 금통위에서 국내 경기둔화 우려로 금리인하에 나설 수 있어보여 한미금리차이는 더 벌어질 가능성이 있어 이는 원화약세요인으로 판단됩니다.

주말사이 4.1일로 미뤄진 관세부과소식에 트럼프의 돌발 발언이 나온다면 전일 이뤄진 금융안정이 되돌릴 가능성도 있어보입니다.

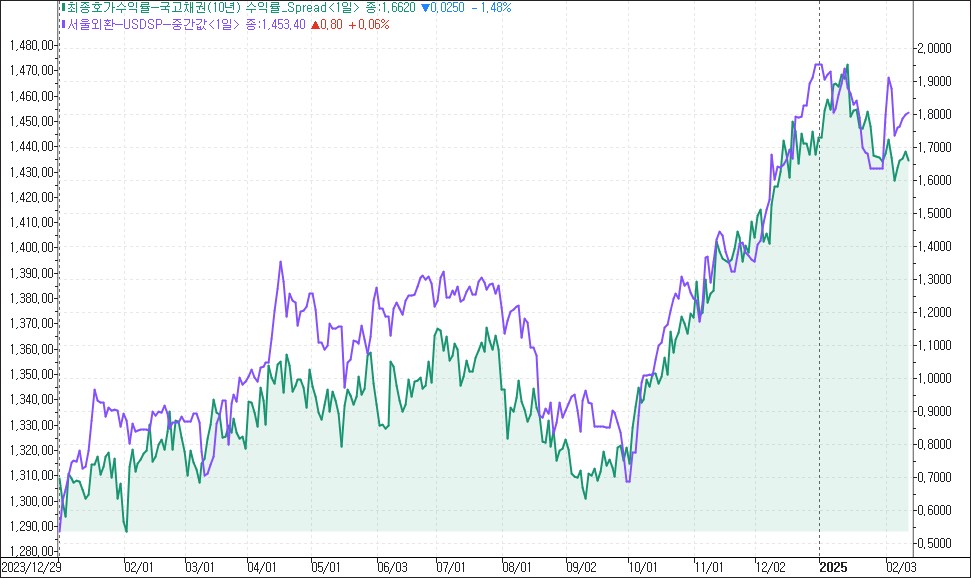

아래 1번 그림파일은 25.02.12기준 한국 미국 10년물 국채금리와 스프레드(녹색음영부분)를 나타낸 차트입니다. 2번 그림파일은 2024년 이후 달러원 환율과 한미금리차를 나타낸 차트입니다. 현 시점에서 외환시장에 가장 큰 영향을 주는 매크로 지표로 10년물 국채금리를 보고있어 참고하실 수 있게끔 첨부드립니다.

그럼, 한 주 마무리 잘 하시고 좋은 하루 보내십시오. 감사합니다.

'외환시장 관찰기록 > 환율전망' 카테고리의 다른 글

| 250228 달러환율전망 "트럼프 미치광이 전략. 변동성 확대" (1) | 2025.02.28 |

|---|---|

| 250225 "한은 환율보다 경기부양 선택" (1) | 2025.02.25 |

| 250211 "트럼프 관세. 철강, 알루미늄이어 자동차, 반도체 대상" (0) | 2025.02.11 |

| 250117 "한은 금통위 '경제보다 환율안정' 비정상적 레벨" (0) | 2025.01.17 |

| 250115 달러환율전망 "2% 한미금리차. 한국은행 금통위는" (0) | 2025.01.15 |