2022년

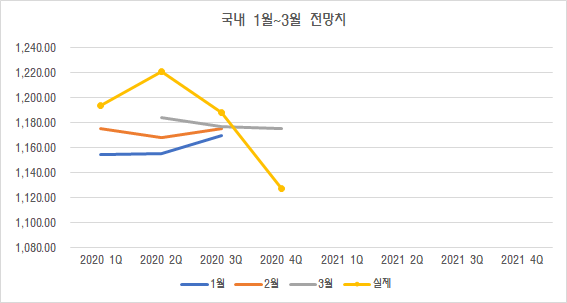

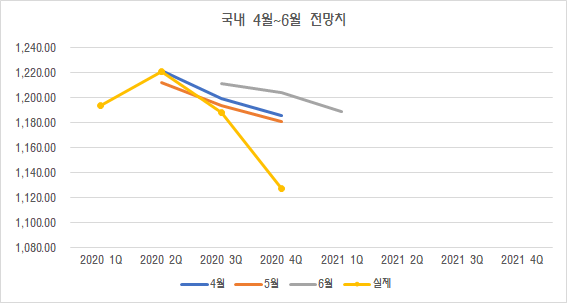

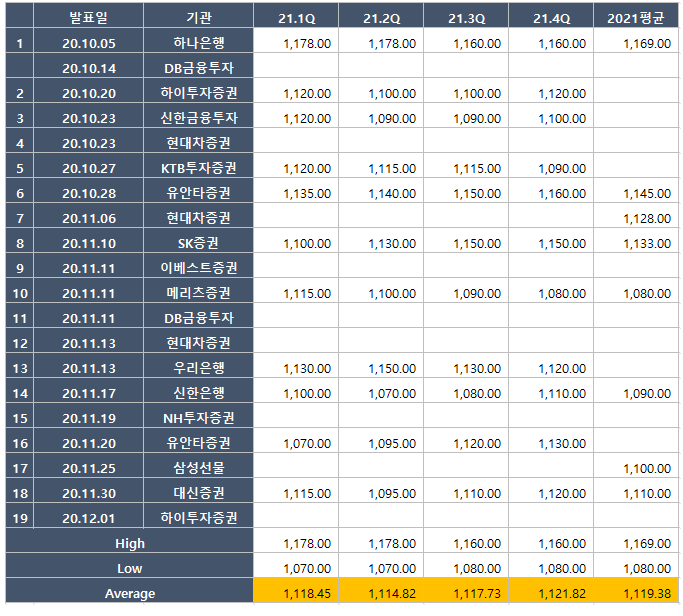

달러원 1080~1180원. 연평균 1120원 제시

코스피 2800~3400p 제시. 하반기로 갈수록 상승

빅테크 리스크. 데이터센터, 자율주행, 재생에너지, 우주항공, 메타버스, 헬스케어 주목

2022년 글로벌 경기회복세는 둔화될 전망 / 재정정책 강도도 약화 / Recession은 아니다 /

선진국 수요가 경기 확장을 주도 -> 물가 높고, 연준 인플레이션 고민, 2022년 하반기 금리인상 우려 부각. -> 생산 및 투자를 미국이 주도

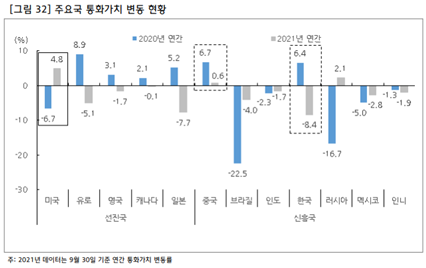

강달러 기조

(1) 미국의 상대적우위 : 세계GDP에서 미국GDP가 차지하는 비중에 따라 달러가치결정

(2) 주요국 통화정책 정상화 : 연준, 유럽 자산축소과정

(Q) 논거가 좀 부족. 2008년 이후 1차례 자산축소과정으로 일반화.

(3) 미국과 유로존의 회복강도차이. 경기회복 격차축소는 달러약세요인

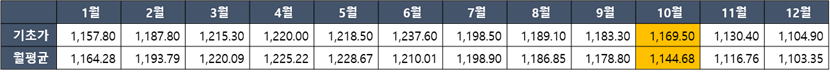

8월 이후 달러원은 1150원 상회. 코로나확산세 가속, 테이퍼링, 헝다, 미 부채한도 등

국내 백신접종률 상승, 코로나 확진자 증가세 둔화 등으로 달러원 환율 하락할 것 전망

미국 : 고용은 양호한 경기흐름을 반영, 연준 고용질적개선에 주목

중국 : 경기 연착률 진행. 위안화 추가약세제한 전망, 수출양호, 유연한 정책활용

한국 : 수출 단가급등으로 호조. 지속은 어려움. 설비투자 완만히 증가, 코로나 확산세 진정에 따른 완만한 회복

경기회복, 높은 물가, 완화정책 되돌림 -> 미 국채금리 상승속도 높여갈 전망

2022년은 본격 상승 이전 눈치보는 시기. 10년물 1.7~1.9%수준

미 고용 1948~1980년까지 7번 경기침체. 실업률이 고점에서 자연실업률 수준까지 11개월

1981~2008년 금융위기 4번 경기침체. 실업률 회복기간 58.5개월. 회복기간 5배 증가

2008년 금융위기 이후 실업률 회복기간 90개월.

자동화와 로봇이 고용회복 저해 : 경제구조 성숙, 자동화로 인력수요 감소, 부진한 일자리

느려지는 고용개선은 통화정책 정상화 지연요인

코로나가 자동화 무인화 가속 -> 고용부진.

취약계층에 직접적인 타격. 중졸 이하 직업군 대체율 47%

감소하는 실업률과 달리 중장기 실업자 비율은 답보상태

수급. 시장참가자들은 2022년 상저하고 베팅. 외국인투자자 입장에서 미국채 투자매력 낮음

미 기준금리 2023년 인상시작 전망

(1) 고용개선이 더디게 개선

(2) 실질금리상승으로 정책환경이 덜 완화적

(3) 연준 채권금리상승 비선호

연준 통화정책 목표

(1) 물가안정 (2) 완전고용 (3) 장기금리안정

더딘 고용회복 속도 -> 기준금리 인상지연

미 통화정책: 물가와 실질 금리 흐름은 역의 관계

코로나 이후 실질 금리가 (-) 영역에 들어선 이유는 1) 물가 상승 전망 우세, 2) 연준의 기대 인플레 억제, 3) 자산 매입 등에 기인

도래 시기가 문제일 뿐 물가 상승세는 둔화될 전망. 물가 둔화는 실질 금리 상승 초래

시장 참가자들은 인플레이션 헤지 또는 상승 베팅 목적으로 TIPS 매입

기대 인플레이션(BEI)도 장기 구간 중심으로 상승세 둔화(또는 횡보) 중. 기대 인플레이션 하락은 실질 금리 상승으로 이어짐

한국. 글로벌 주요국 경제 확장에 수출주도경제를 갖고 있어 좋은 소식

수출증가율이 감소하는 것이지 수출이 부진한 것이 아님.

2022년 2회 50bp 인상. 22년 1월, 하반기.

(1) 견조한 경기회복세 (2) 높은 물가수준 (3) 한은 금융불균형 해소. 금융불균형 파이터

대선, 총선 전 기준금리 인상된적 없음

이슈1) 한미 금리 디커플링은 2분기 이후

10년물 금리상관관계 2001년 이후 0.56 / 금융위기이후 0.69 / 코로나국면 0.26

이슈2) 부채한도 폐지, 없는 것 보다 있는 것이 낫다

10월 초 옐런 재무부장관 제기

부채한도 기능 (1) 유명무실(무기한 유예 및 상시조정가능) (2) 소모적 정치 쟁점 변질

다만, 재정 준칙 역할을 하고 있음

'외환시장 관찰기록 > 전망리뷰' 카테고리의 다른 글

| 2022년 전망리뷰 #4. KTB투자증권 _ 인플레 논란에 올라타라 71P (0) | 2021.11.24 |

|---|---|

| 2022년 전망리뷰 #3. 교보증권. 병목경제와 인플레이션 53P (0) | 2021.11.24 |

| 2022년 전망리뷰 #1. 현대차증권 _ 일상으로 복귀 및 인플레이션 위험 41P (0) | 2021.11.22 |

| #22. 2020년 해외IB 12개사. 월간 환율전망... REVIEW (0) | 2020.12.18 |

| #21. 2020년 국내금융기관 10개사. 월간 환율전망... REVIEW (0) | 2020.12.17 |